本周公布了一系列7月经济数据,包括社融等金融数据。

主要指标同比增速较上月有不同程度的下降,不及预期。于是舆论唱衰的声音,达到一个峰值,给我感觉网络舆论上到处都是渲染得我们经济马上要完一样。

而且,这还不仅仅只是我们舆论场上的现象。

美国最近也是抓住机会,大肆炒作“中国崩溃论”,就连美国总统拜登都亲自下场。

(1)美国唱衰

8月10日,拜登在一场政治筹款活动中,称经济增长疲软的中国是“定时炸弹”。此前一天,白宫发布行政令设立对外投资审查机制,限制美国主体投资中国半导体等高技术领域。

有了拜登开头,过去一周,美国媒体几乎是火力全开,大篇幅连续报道唱衰中国经济。

以至于我们外交部发言人都得出来反驳美国这种有目的、有组织的全力唱衰。

其中提到,“国际货币基金组织预计今年中国经济将增长5.2%,对世界经济增长的贡献率将达到1/3。”

这里重点主要反驳拜登把中国经济增速放缓说成是世界经济“定时炸弹”的说法。

不管美国如何唱衰抹黑,但中国经济仍然是当前世界经济的主要贡献点,而不是风险点。

对于当前国内外这种唱衰的舆论氛围,我先表明我自己的态度。

1、我们当前经济面临下行压力是事实,虽然面临一些经济难题,但不应该被放大。

2、美国这样集体炒作中国崩溃论,显然是有组织、有目的,是美国对我们搞金融战、经济战的一部分。

3、我们7月经济数据确实比较疲软,才给别人唱衰可乘之机,打铁还需自身硬,得用事实去打脸对方。

4、我们要正视自身的问题,但不要随便被人扩大化,动辄就感觉自己要完。正视问题和刻意看衰,是两码事。

5、在美国这样有组织的集体唱衰氛围下,我们作为普通人,至少要保持理性和冷静,不要听风就是雨,不要盲目跟风唱衰,那样只会放大对我们自己的伤害。

6、过冬时期,更需要抱团取暖,而不是作鸟兽散。

7、美国激进加息,才是当前全球经济最大的风险。美债危机,才是世界金融的最大地雷。美国没资格去说别人。

美国现在这样极力来对我们唱衰,我反而觉得美国内部的金融地雷更严重,要不然拜登也不至于这样不体面的亲自下场去唱衰其他国家。

再来具体说说这次7月经济数据。

客观来说,这次7月经济数据,确实还比较疲软。

比如,7月份,全国规模以上工业增加值同比增长3.7%,社会消费品零售同比增长2.5%。

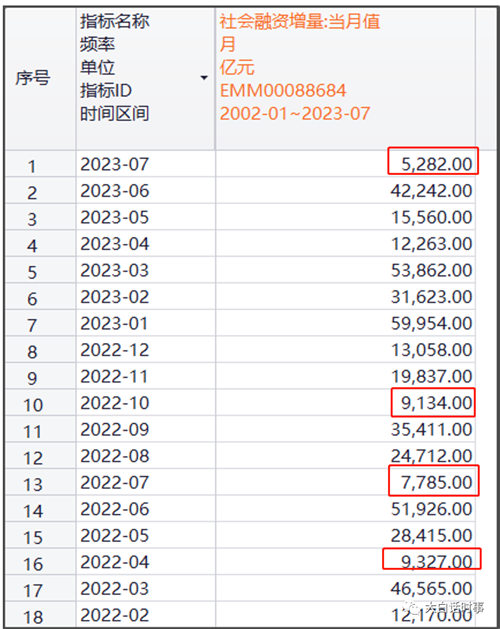

还有7月社会融资只有5282亿元。

这些数据都低于市场预期,所以大家对此会有所担忧,也是很正常的。

但我们也得去理性看待这些数据。

我这里主要说说社融数据。

(2)7月社融数据

过去这两年,我们社融数据是比较少出现单月低于1万亿元的,只有去年10月、7月、4月是低于1万亿元。

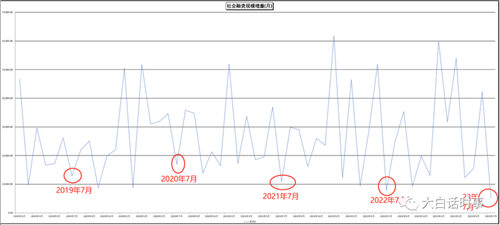

不过,我们也需要注意,社融数据是存在比较明显的季节波动,月份波动数据往往比较大。

而往年7月份的社融数据通常也比较低。

2019年7月,社融1.2万亿元,前后两个月均超过2万亿元。

2020年7月,社融1.6万亿元,前后两个月均超过3.4万亿元。

2021年7月,社融1.07万亿元,前后两个月均超过2.9万亿元。

2022年7月,社融7785亿元,前后两个月均超过2.4万亿元。

2023年7月,社融5282亿元,前一个月为4.2万亿元。

往年通常是6月和8月,社融数据高,7月社融低。

而且从下图也可以看到,社融数据的月度波动很大,经常某个月社融暴增后,隔月社融又骤降。

所以,我们也不用因为7月的单月社融低,就感觉天塌了,这只是某些人故意要渲染的焦虑恐慌氛围。

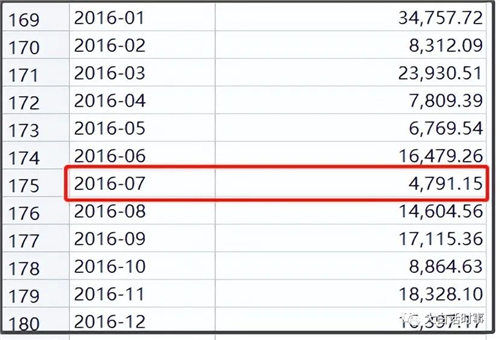

当然,今年7月社融数据确实有点太低,5282亿元是2016年最低的单月社融数据。

上一次这么低,是2016年7月社融只有4791元。

按照某些人只拿单月社融低,就说经济要完。

那我们2016年7月社融只有4791亿元,岂不是早完了,但显然并没有。

所以,对于7月社融数据,我建议是多观察几个月再说,别只拿单月数据就下定论。

要是我们连着3个月社融数据都低于1万亿元,那才说明信用端紧缩比较严重。

不过我估计8月份的社融数据应该就会恢复到2万亿元左右。

另外,今年前七个月社会融资规模增量累计为22.08万亿元,比去年前七个月多2069亿元。

而2019年前七个月的社融增量累计为15.9万亿元。

没什么疫情的2021年前七个月社融增量累计为18.9万亿元。

所以,不管是跟去年比,还是跟前年比,今年前七个月的社融整体并不算低。

当然,7月社融低背后所存在的问题也还是要重视,存在某种程度的“宽货币、紧信用”问题。

这里货币是指:央行借钱给商业银行的口径。

信用是指:商业银行放贷给社会的口径。

我们央行的放水过程,是央行通过逆回购、MLF等日常放水工具,把钱借给商业银行。

这是货币的供给端。

但商业银行要怎么把钱通过放贷流向社会,这主要取决于银行和社会需求。

“宽货币、紧信用”,就是指,央行放水给银行的力度宽松,但银行放贷给社会的力度收紧。在经济不景气的周期,宽货币、紧信用的组合是常态,因为虽然央行放水给商业银行,但社会从银行借贷会显得更加谨慎。

现在商业银行倒是很积极的想放贷出去,但社会借贷需求并不是太旺盛,所以也会变成“紧信用”的结果。

当前毕竟处于美联储激进加息周期,而且美国和我们的博弈十分激烈,各种地缘风险,让人在投资上会显得更加谨慎。

这是我在去年7月社融骤降的时候,就已经预警过。

如果我们能做好预期管理,就不会因为这些经济数据的波动,而搞得焦虑和恐慌。

而且,我们做好预期管理,降低预期,不是希望糟糕,这是有本质区别。

比如,我去年底就一直说,放开后经济不会更好,只会更糟糕。

我也一直提醒,今年外贸形势会很不乐观。

但今年实际情况糟糕,你们有看我兴高采烈吗?

我反而是不断在跟大家做心理按摩,搞得有些人都给我扣赢学家的帽子,说得好像我没提前预警一样。

我觉得能提前预警风险,才是本事。

等风险发生的时候,一堆人开始恐慌,才跟风去渲染恐慌氛围,那只是人云亦云。

(3)不能只靠放水

大部分财经大V,不管是说通缩,还是说社融,你可以发现,不管他们如何唱衰,最终他们都会落到同一个点上,就是呼吁要大水漫灌。

以至于昨天央行都降息15个基点,甚至都不能让他们满意,他们就想要我们和美国2020年一样,直接降到0利率,直接无限印钞。

过去3年,我见过太多人,不过遇到什么问题,就是先呼吁大放水。

一部分人是基于自身利益需要,才去做的呼吁,炒股的人大都希望大放水,这样股市就能涨。

一部分是在配合美国造势,要是我们在美联储加息周期出现资产价格泡沫化,那么就会增加被美联储收割的概率。

他们似乎总觉得放水就可以解决所有问题一样,可谓是放水解千愁。

但美国三年前的无限放水,所带来的一系列问题,已经说明,放水并不能解决根本问题。

而且我们过去一年,已经在实质性大放水,不但降准,也降息了,M2也连续一年两位数增长。

但放水解决问题了吗?

并没有。

去年房贷利率大幅下调之后,反而出现提前还款热潮。

M2持续两位数增长,但现在社融和信贷也并不理想。

这说明,当前我们遇到的经济问题,并不是只靠放水就能解决的。

现在的问题,更多是分配问题,是需要长期改革,去不断啃硬骨头。

而不是只靠放水,大家就能轻轻松松的度过经济危机。

美国2020年的无限印钞,反而加剧了贫富差距,这种大水漫灌,只会让离钱近的人财富剧增,反而放大分配问题。

对此,我们应该有清醒的认知。

我也并不是完全反对放水,我是支持央行当前这种挤牙膏式降息。

因为当前我们确实面临很大的经济下行压力,所以需要降息来稳经济。

放水虽然不能根治问题,但至少能延缓问题。

现在世界各国经济都不大好,不管是美英,还是欧洲、日韩,都存在各种各样的问题。

家家都有本难念的经。

所以,我是一直说,现在是比拼韧性的时候,我们自然得尽可能多撑久一些。

我在去年7月社融数据骤降后,有写过下面这段观点,我再贴一下。

我们现在重点不在货币供给端,重点是在货币需求端,要想办法激活社会融资需求。

现代经济和金融体系,信心是最重要的。

信心比黄金贵。

不过在当前外部变数仍然比较多的情况下,信心也不是凭空就能冒出来的。

不管是地缘形势恶化、中美关系恶化、还有疫情这个最大扰动量,以及全球高通胀和世界经济衰退的这种压力面前,谨慎只是一种人的本能。

要在这种情况下去激活人们的信心,是很难的。

大多数时候,面对这种很难逆转的经济大周期切换,只能是靠时间去慢慢熬过去。

时间一直都是最强大的力量。

我们也只能跟时间做朋友,保持耐心。

在经济低谷周期,最优先就是保存好自己的弹药,不要倒在黎明前最黑暗的时刻。

只要熬过经济低谷周期,等经济复苏周期来临的时候,我们才有机会能第一时间把握住。

在对短期风险有清醒认知,并有充分准备的情况下。

我们对于经济的长远未来,还是要有信心。

红歌会网 SZHGH.COM

红歌会网 SZHGH.COM

粤公网安备44030002003979号

粤公网安备44030002003979号