内容提要:

随着中美公布二季度数据,我们发现两国的经济规模差距从2021年开始,持续扩大。这一段时间我国实施了货币宽松的刺激措施,美国实施了加息缩表的紧缩政策,但我国的刺激措施并未带来经济加速。为什么美联储的货币政策有效,我们央行的货币政策失效?

一、随着中美公布二季度数据,我们发现两国的经济规模差距从2021年开始,持续扩大。

上周美国商务部经济分析局公布的数据显示,在美国消费者支出的推动下,全球最大经济体第二季度的增长超过预期,而第二大经济体则在资本外流、民营投资萎靡不振、国内消费低迷、房地产和地方隐形公共债务风险化解等问题的冲击下,增长趋缓,与经济实际状况密切联系的税收收入则转头下跌。

根据世界银行的数据,去年前两大经济体之间的差距再次扩大。按不变价计算,2023年中国GDP增长5.2%,似乎明显超过了美国的2.6%。但购买力都表现为现价,所以考虑到通货膨胀,2023年中国的名义GDP增长率只有4.6%,是近30年来的最低水平。但美国的名义GDP增长率达到6.1%,反而超过了我国。

在疫情之前,林毅夫、张维为等人一直认为,中国的经济规模很快就能超过美国。特别是林毅夫,多次预测中国经济规模将超越美国,但是每次快要到其预测时间点之前,他一看差别还挺大,就会马上将其预测的时间推迟,公布新的超越时间。

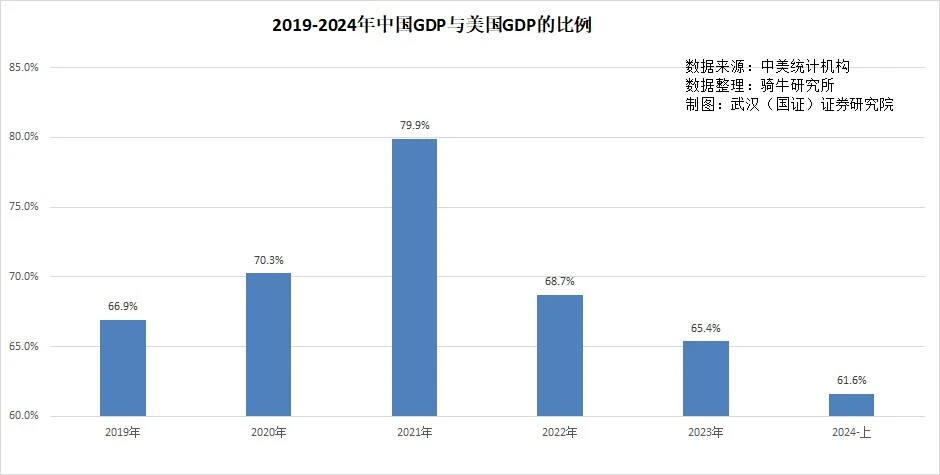

林毅夫曾在2005年预测2015年中国经济规模将超过美国,不过2015年我们的GDP为11.01万亿美元,只有美国的59%。

2009年林毅夫再次预测中国将在2020年成为全世界最大的经济体。事实上2020年我们的GDP为14.7万亿美元,为美国20.9万亿美元的70.3%。

2018年林毅夫再次对中国GDP超过美国的时间的进行预测,并将其预测的时间从前一次的2020年推迟到2026年。不过2023年中国GDP为17.89万亿美元,为美国的65.4%,到2026年只有3年,这3年即使美国经济停滞为0增长,我们每年也要增长15.2%才能赶上。显然,这是绝无可能的。

实际上,2024年上半年,中美的经济规模差距还在继续扩大。上半年中国GDP名义增长4.1%,比美国的5.6%低了1.7个百分点。GDP为8.69万亿美元,仅为美国14.1万亿美元的61.6%。已比巅峰期2021年的79.9%,下滑了18.3个百分点。

二、这一段时间我国实施了货币宽松的刺激措施,美国实施了加息缩表的紧缩政策,但我国的刺激措施并未带来经济加速。

中美经济规模差距扩大的这一趋势,不仅令林毅夫、张维为等人的经济学专业知识饱受质疑,也令很多人迷惑不解。

因为,中美经济规模的差距从持续缩小到反转扩大,发生在疫情期间。从2021年底开始,我国为了刺激经济低迷,持续降准降息、增印货币、推升债务、补贴生产和出口,实施了持续的货币宽松和积极财政政策。而美国从2022年3月份开始,为了冷却经济过热,打压高通胀,实施了退出疫情补贴,加息缩表,收回流动性,降低负债率等措施。

按照经济学常识,实施宽松的货币政策和积极的财政措施,一般会带来经济由冷转热,GDP与消费增速提高和通货膨胀升高的后果。而实施紧缩的货币政策和财政措施,一般会带来经济从热转冷,GDP和消费增速回落,通货膨胀也随之回落的后果。

这期间,中国的政策利率5年期LPR从2022年1月份的4.65%下调了6次至3.85%,降息0.8个百分点。美国的基准利率从0.25%加息了11次至5.5%,加息5.25个百分点。

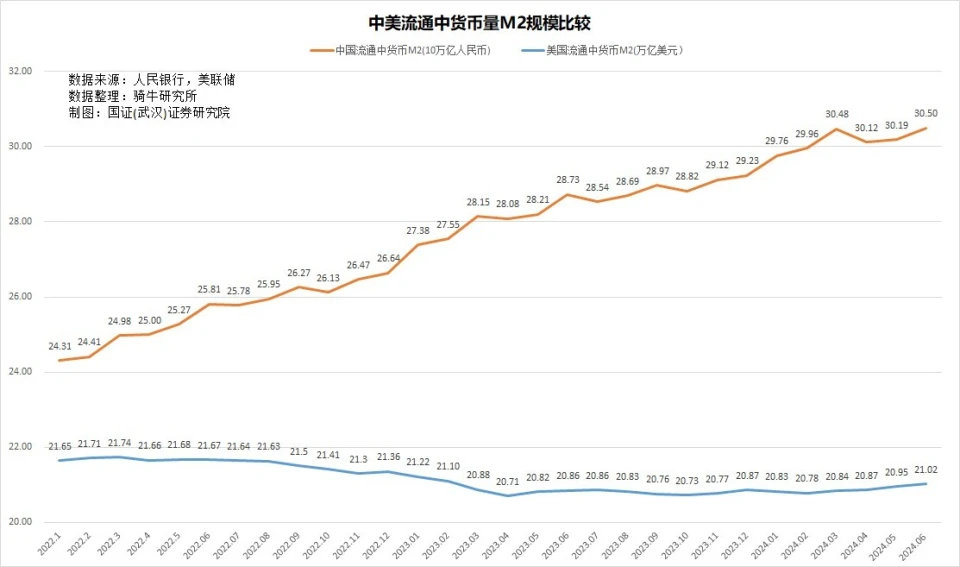

这期间,中国流通中的M2从2022年1月份的243.1万亿元,持续增加到2024年6月份的305万亿元,2年半来累计增加了25.5%;

美国的M2从2022年1月份的21.65万亿美元,减少到2024年6月份的21.02万亿美元,减少了2.9%。

从债务率来看,骑牛研究所根据美联储和人民银行的分部门债务余额数据,以及按上半年GDP推算的年化经济规模计算,2021年底中国的宏观杠杆率为274.8%,到2024年6月上升到307.5%。2021年底美国的宏观杠杆率为280.8%,比中国高6个百分点;到2024年6月下降到251.2%,比中国低56.3个百分点。

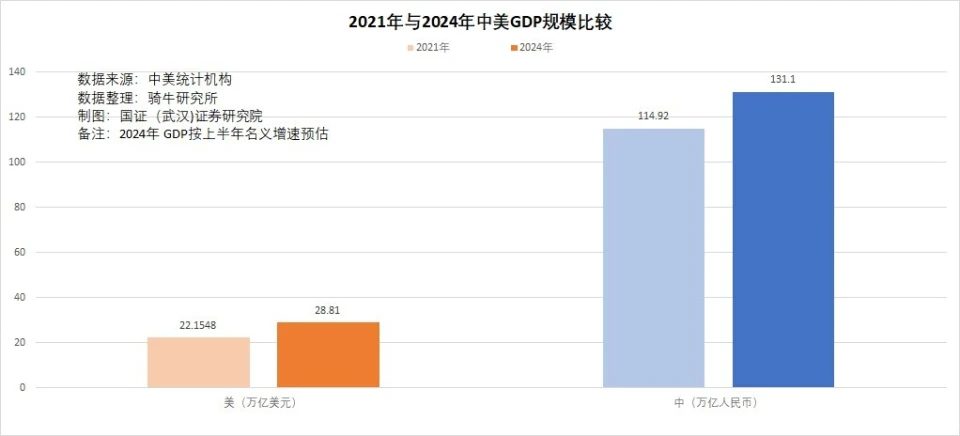

从两国不同的货币与财政政策的结果来看,中国的经济规模GDP,从2021年的114.92万亿元,可增加到2024年的131.1万亿元,3年GDP的名义增速预估可以增长14.1%,年均增长4.5%;美国的GDP,从2021年的21.15万亿美元,可增加到2024年的28.81万亿美元,3年GDP的名义增速预估可以增长30%,年均增长9.1%。

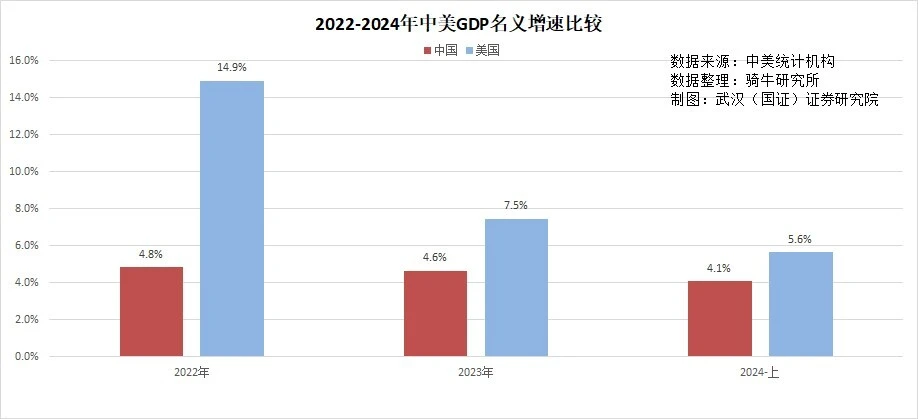

从2022-2024年GDP名义增速来看,中国GDP的名义增速在宽松的货币政策和积极的财政政策中,增速不仅没有提高,反而越来越低,2022年为4.8%,2023年降低到4.6%,2024年上半年继续回落到4.1%。货币与财政政策刺激的效果完全没有显现。

美国的GDP名义增速在加息缩表中按照货币政策的预期,倒是持续回落了。从2022年的14.9%、2023年的7.5%回落到2024年上半年的5.6%。

从消费者物价指数CPI的涨幅来看,我们的宽松货币政策没有推动物价涨幅上升,反而导致了物价涨幅回落。2022年CPI月均上涨2%,2023年月均涨幅回落到0.2%,2024年上半年回落到0.1%。

美国的加息缩表货币政策对通胀的打压效果明显。月均CPI涨幅2022年为8%,2023年回落到4.1%,2024年上半年回落到3.3%。

三、为什么美联储的货币政策有效,我们央行的货币政策失效?

从上述描述货币政策的金融数据和描述经济结果的统计数据的对比中,我们可以非常清晰地观测到,美联储的加息缩表紧缩政策,效果明显。从金融指标看,利率大幅提高,流通中的货币减少,债务缩减,这是典型的货币紧缩状态。从统计数据看,GDP的增速和CPI的涨幅,都在紧缩的货币政策中明显回落。但并未出现一些人预期的经济衰退的苗头,因为上半年5.6%的GDP名义增速和6月份3%的CPI涨幅显示,美国的经济仍然较为强劲。

需要承认,我们降准降息的宽松货币政策,看不到正面效果。从金融指标看,利率明显下降,流通中的货币大幅增加,债务继续推升,这是典型的货币宽松状态。但从统计数据看,理应增加的GDP的增速和CPI的涨幅,伴随着货币宽松双双回落,至今还未看到经济回暖的信号。上半年税收下降5.6%,6月份CPI涨幅回落到0.1%,6月份的家庭部门和企业部门的新增债务和新增存款均大幅下降,制造业PMI连续3个月处于衰退区,6-7月服务业和建筑业PMI也持续回落,经济在货币宽松2年半之后,居然出现了明显的下行信号。

一边货币措施明显有效,9月份将从加息周期转入降息周期;一边经济趋势与货币、财政政策的目标背道而驰。为什么会出现这样的情况?

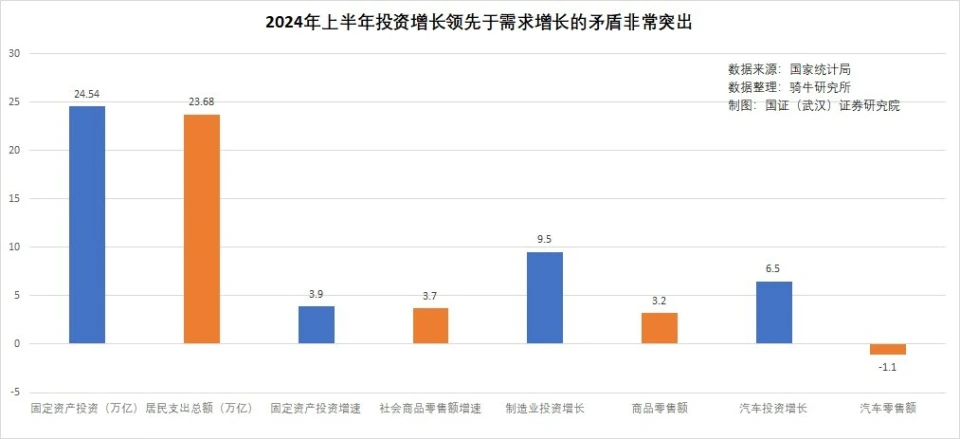

重要的因素是,美国的经济增长模式为消费驱动型,货币和财政政策紧盯消费端。中国的经济增长模式为投资驱动型,货币和财政政策紧盯供给端,即使在语言和文字上表达了越来越多的刺激消费的字眼,但最后的具体的货币和财政措施,最后都无一例外地指向了政府、企业、投资、生产和供给。

从疫情来临初期开始,美国就押宝在直接刺激消费上,通过财政增加负债,以疫情补助的名义直接发放现金,然后对困难群体辅以减免债务,美国通过消费者在汽车、家居用品和家具等商品和服务上的支出增加,刺激物价上涨,向企业发出来供不应求的信号,刺激企业增加投资、扩大劳动岗位,实施扩大再生产。即使美联储将基准利率加到5.5%,并维持了接近一年,也没有熄灭积极消费刺激投资的火焰。

而我们一直以不养懒人的非人性理念,拒绝直接向家庭部门支付现金,而是通过降准降息、产业和出口补贴的形式,刺激政府、企业增加债务,投资项目,扩大产能,增加供给,增加出口来推动经济增长。这种依靠债务推动投资,依靠投资推动经济增长的经济发展模式,忽略了国内消费对于经济增长的内生作用,也高估了海外市场对中国产品的需求增长,最后导致了债务增长,供给扩大,挤压增加,风险加剧的后果。

今年上半年,我国社会消费品零售总额同比增长3.7%,其中6月份零售额仅增长了2%,是自摆脱疫情限制以来的最低水平。与2023年报告的7.2%相比,与疫情之前的9%以上相比,上半年的消费者信心显著下降。

不少人将我国的经济疲软归咎于房地产泡沫破灭造成的负面财富效应,这是极为片面的。因为这只是经济疲软的表现形式,而非导致疲软的原因。

实际上,消费驱动经济发展的模式,消费与供给两头都在市场,能够通过市场达到自然的平衡。但投资驱动经济发展的模式,一头掌握在政府部门手中,一头处于市场中,互相之间语言不通,信号阻隔,非常容易导致供给与需求的失衡,从而造成了增长仍然依赖于投资和出口,家庭消费受到结构性抑制的麻烦局面。

红歌会网 SZHGH.COM

红歌会网 SZHGH.COM

粤公网安备44030002003979号

粤公网安备44030002003979号

微信或手机浏览器扫一扫