7月中一声枪响,意外成了美元汇率迅速走软的拐点。自特朗普遇刺事件以来,美元兑日元汇率已由1:160左右,迅速回落至目前的1:145附近;在离岸人民币市场上,美元兑人民币汇率也由1:7.3左右下落至7.08的水平。

在刚刚结束的杰克逊霍尔会议上,现任美联储主席鲍威尔暗示,美联储的工作重点将从遏制通胀转向支持就业。按照惯常的逻辑,支持就业往往意味着要降息。这让此前一度由于英特尔股价闪崩而大跌的美股缓了一口气。

但自从2023年中美联储停止加息以来,美元市场边际利率仍处在高位,如美国三十年固息按揭贷款利率几乎仍在近二十年以来的最高位附近。尽管十年期美债收益率已经保持在4%以下近一个月时间,但美国国债总规模突破35万亿美元的消息,还是令市场交易者难言乐观。

联储之前迟迟不降息,非不愿,实不能也。但眼下美国金融市场已经非常煎熬了,对迅速降息的渴望已经盖过了对美国社会未来的担忧。只是,眼下的美国真的能承受快速降息的后果吗?

美债规模为何停不下来?

按照目前的速度,美国国债总规模正在以每年近7%的速率扩张,彼得森基金会预计,美国政府每天在偿还国债利息上的支出超过20亿美元。美国国会预算办公室预测,净利息支出将从2024年的8920亿美元激增至2034年的1.7万亿美元,十年内几乎翻一番。

以经济规模衡量,净利息支出占美国国内生产总值比重预计从2024年的3.1%增长到2034年的4.1%,届时美国在利息支付上的支出将几乎等同于在医疗保险上的支出。未来30年内,国债利息支付预计成为联邦预算中增长最快的部分。国会预算办公室预测,到2034年,美债规模将从2024年占国内生产总值的99%达到122%,打破先前106%的历史纪录。

但按照《资本战争》一书作者迈克尔·豪厄尔的看法,现代商业周期已经不再仅仅被经济增长速度这一基本面因素的变化所主导,而是越来越多地被广义资本结构的变化所主导。由于其复杂而高耸的资本结构,现代资本主义已经成为一个“再融资系统”,而不是一个“新增融资系统”。

当代工业经济体通常由资本支出周期所主导。经济增长依赖于资本积累,而积累资本就必须得到融资。资本主义的一个关键特征是,投资的资金来源不仅是储蓄,还包括流动性。资本市场的特征从本质上看已经从融资机制更多地转变为再融资和资本再分配机制,而后者主要被全球流动性的快速转移所主导。

资本需要几年的时间来筹集,在项目的整个生命周期中可能涉及多轮再融资。资产和负债之间的错配,可能发生在投资项目从初始到结束的各个时间点,导致现金收入不足以满足现金支出,从而威胁到短期流动性,即便投资项目从长期来看是有利可图的。

流动性的来源主要是回购协议,而非银行存款,相对于净增信贷和新增融资而言,包括再融资和债务展期在内的资金总额变得更为重要。回购需要一个稳定的抵押品基础。解决方案就是发行更多的政府债券,以及(或者)增加中央银行的流动性供应,从而为市场大量注入安全资产。

作为美元体系下全球金融流动性底层最重要的抵押品,美国国债的规模不是过量了,而是远远不够,鉴于全球范围内需要不断进行再融资的大额未偿债务,如今上述情况比以往任何时候都更加凸显。这是由于资本主义生产结构内在的机制需求所决定的:

要维系美元和美国对全球生产力的控制,就必须创造对应的美元信用来结算这些增加值,而试图通过美元影子银行来进行信用创造的尝试,已经在2008-2012年间的全球金融危机间失败,这个重担,还是得落在美联储和美国财政部的肩上。

根据英格兰银行2019年的统计,过一半的国际贸易选择以美元计价,新兴市场国家2/3的外债是以美元计价的,以美元为“锚货币”的经济体占全球GDP的70%。许多新兴市场经济体70%~80%的贸易以美元结算,但这些经济体只有10%~15%的贸易直接出口到美国;

同样,日本约一半的贸易、欧洲近1/4的贸易以美元计价,但与美国的直接贸易在其出口总额中所占的比例分别不到1/4、1/10。63%的全球外汇储备、40%的非美国贸易、49%的债务以及48%的跨境索赔都是以美元形式持有或计价的。

这种主导地位通过三种渠道塑造了美国货币政策在世界经济中的传导路径:一是通过影响世界贸易的价格和数量,二是通过改变跨国金融机构的资产负债表、资金和投资行为,三是利用全球流动性和金融周期不断增强的同步性。

亚当·图兹在《崩盘》一书中的研究表明,中央银行互换额度的使用使美联储在事实上扮演了国际“最后贷款人”的角色,仅从2008美国金融危机至2010欧债危机之间,美联储就向各国央行提供了高达10.1万亿美元的互换额度。然而,这种互换额度是非常政治化的,其安排有着倾向于“友好”国家的传统。

此外,美元“核心”经济体和外围经济体之间经常发生大规模资本转移。尽管近年来中国被美国视为竞争威胁,但具有讽刺意味的是,中国的需求有助于维持美元体系。中国不仅在大部分贸易中使用美元计价,而且大量持有美国的政府债券和美元。豪厄尔指出,美国的政策制定者,其目标放在了维持甚至提升国内资产的抵押价值上,这是由于美国的对外负债已经超过了其海外资产,国际负债占GDP的比例在峰值时甚至超过了180%。

美国如何陷入“失去的十年”?

可以将美国的国际活动比作一家巨型对冲基金的操作,它“做空”美元现金,“做多”外国风险资产。由于美元在世界市场上的主导地位,美国可以以美元和国债的形式发行主要的“安全”资产,而外国政府和私人部门对这些资产有很大的需求。

接着,美国利用这些流入的资金购买了大量高风险的国际资产,如股票、债券、对外直接投资等。由此,美国当局一直认为,全球货币紧张和失衡是国外不恰当的汇率政策造成的,因此往往试图向德国、日本和中国等债权国施压,要求它们上调本币汇率,而不是直接解决美国国内储蓄失衡的问题。

然而自2017年之后,原本作为美联储货币政策缓冲器的中国货币政策开始在美国政府自身的行为下失效,两大经济体开始从周期同步转向周期相逆,表现为美元体系的通胀失控和人民币体系的持续去杠杆和慢性通缩,这与美元体系的核心资本持续撤出中国和试图重建去中国化的供应链体系有着莫大关系。

今年以来,美国财经主官纷纷公开表态关注中国的“消费不足”与“产能过剩”,实际上其核心关切在于成本端实在难以与中国“卷到极致”的制造业相抗衡,短期内依靠财政补贴和关税壁垒可以维持资本开支,但产能建成后的持续运营依旧是巨大问题。

另一方面,已经持续2年半的俄乌冲突,近1年的哈以冲突,充分暴露了美国阵营内部的军备短板,其军工制造能力不足使得军事投入畏手畏脚,若不是因为内部权力交接程序突然出现特朗普遇刺和民主党换马这一巨大的意外,想来乌克兰方面也无法突破既有的圈圈,攻进俄罗斯本土,以色列也不会像目前这样死硬下去,公然打脸,巴不得要把伊朗拖入战局。

维持秩序当然需要财政开支,传统军工复合体和科技军工复合体都需要从“全球维稳”中分一杯羹,眼下美国外交政策受到的抨击力度前所未有,也是由于这种“全球维稳”力度太低,以至于没起到什么效果。

美国外交关系协会高级研究员罗伯特·布莱克威尔和新美国安全中心首席执行官理查德·方丹合写的新书《失去的十年:美国重返亚洲与中国实力崛起》就认为,从2011年奥巴马政府宣布“重返亚洲”,到2021年左右拜登政府开始部分将重心转向亚洲,这个十年是“失去的十年”。而华盛顿在2010年代未能对中国日益增长的实力作出充分回应,可能是自1945年以来美国最严重的政策失误。

这两位作者认为,在此期间,中国的实力和自信大幅增加,美国国内分歧加剧,世界对美国的意图、持久力和能力的怀疑日益加深,如今美国在亚太所处的位置比宣布转向亚太时更弱。书中总结了“重返亚太”战略失败的几大原因:

第一,美国长期低估中国带来的挑战;

第二,其他地区冲突不断,分散了美国的精力:旧的冲突有伊拉克和阿富汗战争,以及叙利亚、“伊斯兰国”组织等问题,新的冲突有俄乌冲突,以及再度爆发的以色列与哈马斯之间的冲突;

第三,美国历届政府对“重返亚太”的具体目标、财政开支、政策细节一直存在分歧;

第四,此议题在美国国内关注度过低,导致没有哪任总统给予足够重视;

第五,亚太地区没有发生类似“偷袭珍珠港”或“9·11”那样的爆炸性事件,因此未能引起足够关注。

《失去的十年》这样总结道:无论如何,在目前和可预见的未来,中美之间都不存在任何可以达成的“大交易”。

美国准备好承受降息的后果了吗?

2021年初以来,拜登政府在“管理竞争”思维下所进行的渐进脱钩,并没有摆脱特朗普时期内被大拐弯的方向,而只是变急为缓。除却失去中国这个巨大的投资目的地和通胀抑制器之外,实际上切断中美间资本循环的另一个重要后果便是美国金融体系的融资周期出现了严重的阻滞。

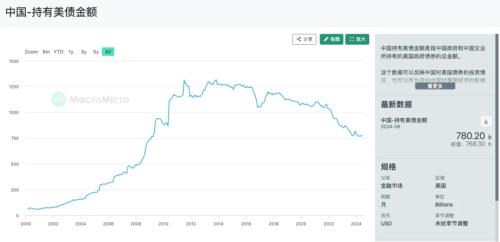

中国持有美国国债占美国未偿国债总额的比重,最高点是2010年末,占8.6%,2022年末,仅占2.8%。而中国对美国国债持有量的最高点是2013年11月,持有13167亿美元,占外国投资者持有美国国债比重的最高点是2011年7月,持有28.2%,这恰好是“G2+夫妻论”最显眼的时期。由下图,我们也可以看到明显的政治周期走势。

就财政均衡而言,作为市场最大融资方的美国联邦政府当然希望自己的融资成本越低越好,这是历代联储决策者都面临的硬性约束,也是沃尔克之所以能成为传奇人物的原因所在:大幅加息可是很有可能要挨枪子的。在以抗税立国的美国,增税是天然的政治不正确,而联邦债务反手是大家的资产和养老保险,尽管最近几年政府关门频发,但预算还是总能在国会谈过去的,这背后的玄妙之处也便在此。

当然,中国投资美国国债在美国国内也是一个洪水猛兽般的话题,常被政客拿来炒作,但前面我们也讲过了,在美元体系下参与国际贸易和融资,美国国债就是必备的底层信用基石,除非像俄罗斯那样彻底被踢出美元体系,否则参与美国国债市场就是一个必然选项。

依照目前的情况来推演,高息美元会是一个较长期的现象,美元利率持续高于人民币利率的情况可能还会维持三五年,这对中国国内仍依赖于美元融资现金流的债务主体而言并不是什么好消息。同样,对于不管谁上台都大概率会继续致力于再军备政策的美国两党阵营来说,不得不一再放缓降息步伐,甚至拖着,可能也会是个无奈之举。

毕竟通胀并不是那么容易驯服的,并且在持续几年的大撒钱之后,仅以黄金价格来作为表观尺度,美元的实际购买力也至少下降了一半有余,想要修复币值,维持一定的基准利率就是必然的过程。否则,滞胀的幽灵就在眼前。

并且就像前面说的,想推进再军备,也必须维持高利率。如果美国在乌克兰和加沙,甚至后面可能的伊朗这几个战场真的翻车,那毫无疑问对于美元的地位打击也是巨大的。

然而美国资本和金融市场也真的等不起了。如今资金流动性成本越来越高,美国商业地产市场岌岌可危,类似之前硅谷银行那样的问题还会再出现。

只是,美联储是没有缓慢降息这个选项的。美国金融市场基本没有储蓄存款,都是用国债之类的质押回购借短投长。缓慢降息会造成金融机构收益倒挂,不断亏损。

所以,想要维持资本市场的高估值和流动性,保证纸面财富,就需要迅速超预期降息,只有直接迅速降息才能把资金成本压下来。

现在两难选择摆在了处于史上最关键大选年的美国人面前——

想抑制通胀,修复购买力,推进再军备,就要维持高息,代价是拖垮资本金融市场;

想挽救资本和金融市场就要迅速超预期降息,代价是继续推高通胀,甚至进入滞胀,进一步丧失再工业化再军备的能力,让俄乌和中东局势更加危险。

到底哪种选择对眼下的美国更重要?而美国目前又做好了承受哪种选择带来的后果的准备?

这个选择,可能还真要等十一月“天命人”特朗普的结局揭晓之时,才能做定论。

红歌会网 SZHGH.COM

红歌会网 SZHGH.COM

粤公网安备44030002003979号

粤公网安备44030002003979号

微信或手机浏览器扫一扫