“这届年轻人不想给银行打工了”近期冲上热搜。很多年轻人认为,自己买房时房贷太高,现在首套房最低房贷利率已低至4.25%,心理很不平衡,而且还了几年房贷之后,发现还的大部分都是银行利息,本金却没还多少。再加上,现在市面上很难找到年化收益超过6%的低风险投资产品,钱在手上拿着还不如提前把房贷还了。

最近,预约提前还房贷的人多了起来,银行又开始忙碌了。有网友去银行预约提前还贷,表示已经排到了几个月后。一些原本可以在APP上提前还贷的银行也需要去线下办理了,比如目前建行已经关闭了深圳等地的手机提前还贷业务。

疫情影响下,消费疲软,楼市冷清,市场预期转弱,在此背景下大家对贷款买房的态度也发生了很大转变,以前大家各种筹钱买房,现在变成了想方设法提前还房贷降杠杆。

01

财富蓄水池

房地产是我国居民财富最大的蓄水池,中国人的财富一半以上是房子。据《中国财富报告2022》报告,2021年中国有69.3%的居民财富是实物资产,主要表现为房地产,我国住房市值高达476万亿元。

中国人对房子有很深的执念,结婚要买婚房,小孩上学要买学区房,有钱就多买几套,没钱的借钱也要买。大家之所以那么看重房子,是因为它不仅是一处遮风挡雨的居所,还与户口、学区等绑定,买房是追求稳定和安全感的需要。当然,近几十年来的房价上涨,也让许多人看到了房产增值的价值,成为大家争先恐后买房的重要动力。

随着房价上涨,现在北上深住房均价已超过6万每平,买房起步门槛高达300万,许多二线城市房价也接近两万,想要全款买房越来越难,于是刚需贷款买房成了主流。由于很多人的房子是贷款买的,所以存量房贷规模很大。央行数据显示,2021年末,我国个人住房贷款余额同比增长11.3%至38.32万亿元。

许多人买房是为了结婚或小孩上学,但现在我国结婚率和出生率都在下滑,加上目前我国城镇化率已将近65%,未来需要进城买房定居的人也非常有限,买房的刚需人群明显不如以前多了,连优等生万科都宣布房地产已经进入“黑铁时代”。

民政部数据显示,2021年我国结婚登记人数创近35年新低,登记结婚人数仅为763.6万对,比2013年高峰时期的1300多万对下降40%以上。

这也就意味着买房刚需群体规模已经在下滑,房地产很难再像以前那样实现高增长了。况且,现在很多城市的房价已经涨到了较高水平,高昂的购房成本已经把很多刚需挡在了门外。

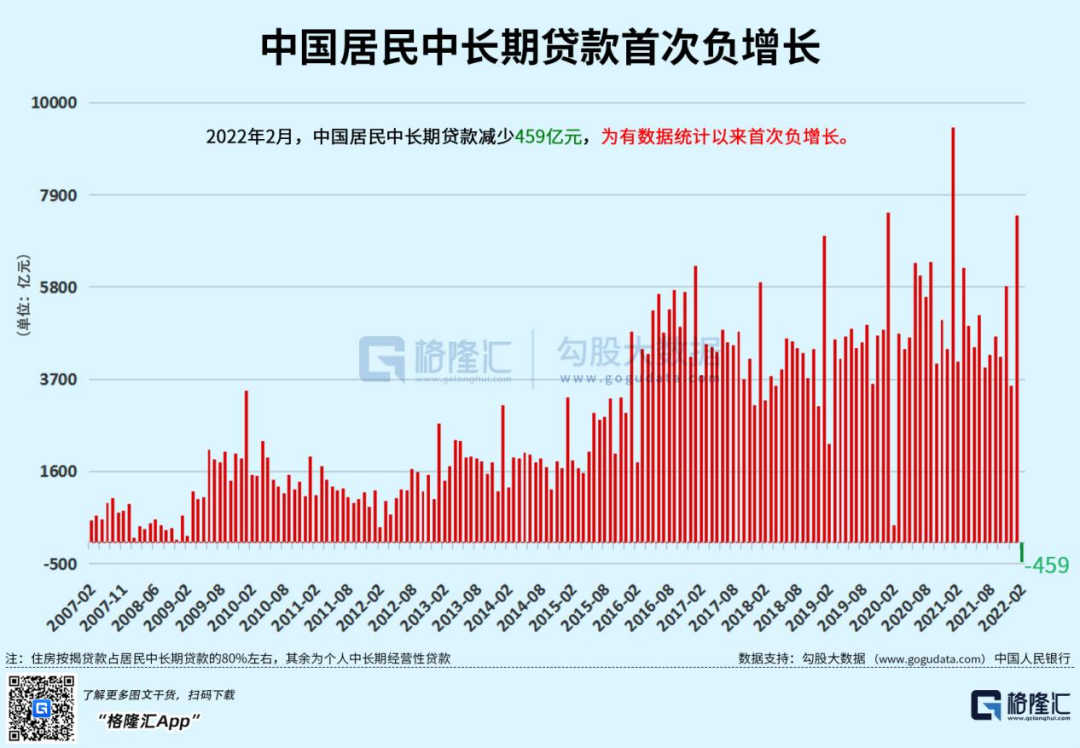

如今大家对于买房变得谨慎了,贷款买房的人大量下滑。央行数据显示,今年4月新增社融和人民币贷款双双低于预期。4月居民贷款减少2170亿,其中住房按揭贷款减少605亿元,创历史新低。今年2月,中国居民中长期贷款罕见的出现负增长。可见市场买房需求已经持续收缩。

在全国经济和居民收入增速放缓,以及“房住不炒”大背景下,未来房价上涨空间有限。如果说重点一二线城市还存在结构性需求的话,那么大量人口流出的中小城市房价可能会长期阴跌,房子已经没啥想象空间了。

现在的趋势是,随着房价和收入上涨预期转弱,大家买房和申请贷款的热情已然褪去。但这并不影响房子在我国居民财富中的重要地位,之前贷款买了房的人,也还是得照样按期还房贷。

02

提前还房贷划算吗?

很多人提前还房贷的理由无外乎这几个,要么觉得自己之前贷款买房的利率太高,而现在手里的资金又难以找到高于房贷利率的靠谱投资渠道,不如提前把钱还给银行;要么对未来的收入预期不乐观,想要降低杠杆。

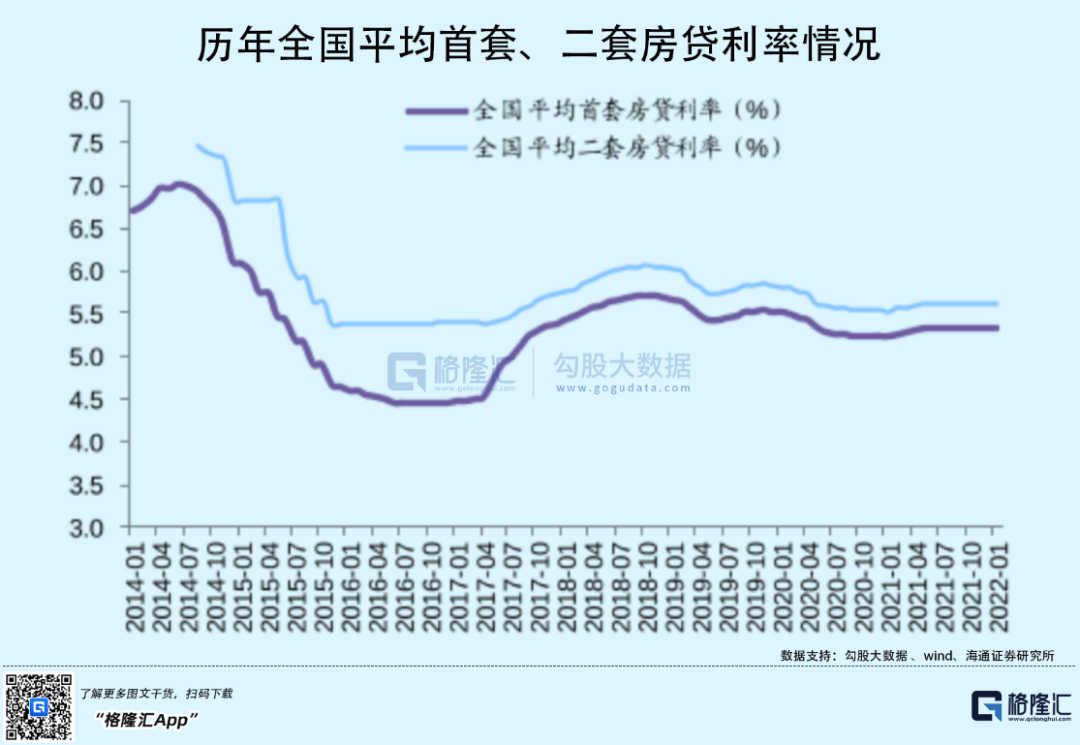

先来看房贷利率,除了少部分有幸申请到公积金贷款的人,能享受低至3.25%的五年以上贷款利率之外,前几年大部分城市的商业房贷利率普遍在5%-6.5%之间。而现在随着5年期以上LPR的下调,以及对首套房贷的优惠政策,最低房贷利率可以做到4.25%。

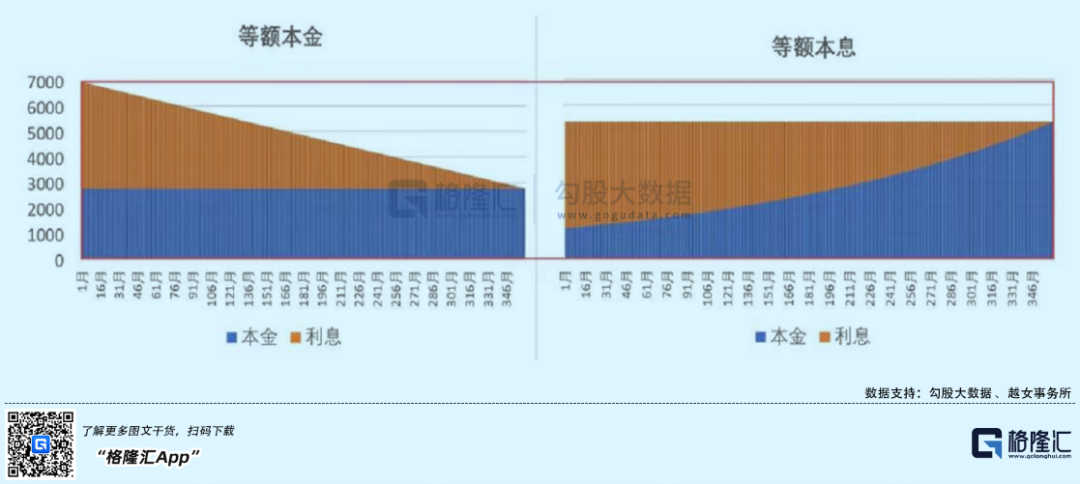

这样一对比,很多人就觉得自己之前的贷款利率太高了,而且近几年房价也没怎么涨,越想越觉得亏。尤其是在等额本息情况下,前面还的贷款大部分是利息,本金根本没还多少。

有网友表示,自己两年前以5.6%的利率贷款75万买房,分30年还贷,每月还4400元。结果累计还款22万之后,本金部分只还了4.5万,其他大部分是银行利息。于是他提前还款了50万,将月供降至1300元,还贷压力大大减轻,还省了40多万利息。

可见,如果手里有大量闲置资金的话,用于提前还贷确实能节省利息。尤其是在资产收益率下滑背景下,很多人手里的资金难以找到高于房贷利率的靠谱投资渠道。

目前市面上风险较低的理财产品中,货币基金收益率普遍跌至2%附近,许多大行的三年期整存整取定存利率不足3%,此前有5%高息存款的部分村镇小银行曝出问题,而银行理财产品不仅收益率下滑,甚至还出现了亏损的情况。

至于股票、基金等投资品,不仅投资风险高,还非常考验个人投资能力。股市有“7亏2平1赚”的魔咒,70%的股民都难逃亏损的命运;20%的人不亏不赚,白白错过了资金的时间和机会成本;而能在股市赚到钱的只有前10%的佼佼者。今年在股市大跌的环境下,很多股票和基金投资者不仅没赚到钱,还导致了本金的亏损。

在这种情况下,用手里的闲置资金提前还房贷是个不错的选择,既能减轻还贷压力、节省利息,还能避免乱投资亏损本金。

还有一些准备“小房换大房”、“小城市换大城市”等刚需换房群体,也可以提前把房贷结清,早点拿到房产证进行置换计划,趁着现在房贷利率低,重新买一套满意的房子。

但有几种情况,不建议盲目提前还贷。

一是现金不多的人。如果本身现金不多,还把仅有的现金拿来提前还房贷,难免造成资金压力,增加家庭财务风险。疫情冲击之下,许多人收入锐减,甚至还面临降薪裁员的压力,这个时候应该多留些现金以备不时之需。

虽然现在看来,每年5%-6.5%的房贷利率确实有些高,但房贷其实是普通人能从银行借到的一笔长达30年的便宜资金,像经营贷、消费贷之类的期限就短很多。

二是房贷为公积金贷款的,本身利率低,5年以上贷款利率也才3.25%,已经很划算了,没必要提前还。组合贷的人,如果手头资金充裕,可以考虑提前还贷款利率高的商业贷部分,公积金贷款部分可以按期慢慢还。

三是在还款期限前1/2阶段提前还款更划算。因为无论是等额本金,还是等额本息,前面阶段还的大部分是利息,而后面阶段还的大部分是本金了,如果你的还贷期限已经到了后半段,那么还的利息占比相对较小了,此时为了节省利息而提前还款意义不大。

此外,许多银行要求还贷一年以上才能提前还款,并且提前还款很可能要付一笔违约金,这个可以看看贷款合同的规定,或咨询贷款银行,提前做好心理准备。

03

尾声

房子是我国居民财富最大的蓄水池,大部分中国人的财富都在房子上。但在结婚人口和出生人口双双下滑的趋势下,购房刚需群体已经没以前那么多了,再加上现在的高房价已经让许多人高攀不起,房地产高增长的时代一去不复返了。

如今许多城市松绑了购房政策,最低房贷利率也降至4.25%,但仍然难以激起大家的购房热情,贷款买房的人减少不说,提前还房贷的人反而在增加。在低风险投资品收益下滑和收入预期变差环境下,许多人把手里的钱用来提前还房贷降杠杆了。

然而,有资金提前还房贷的只是少数人,大部分人想提前还房贷,奈何钱包不允许,甚至在疫情冲击下还面临着断供风险,在残酷的现实面前,他们只能继续负重前行。

红歌会网 SZHGH.COM

红歌会网 SZHGH.COM

粤公网安备44030002003979号

粤公网安备44030002003979号