健康码红码原本是用作疫情防控的,但现在,河南给健康码红码赋予了新的内涵。王女士、邓先生以及张先生等人,在刚到河南时,自己的健康码就变成了红码。当地的工作人员当即要求对他们进行隔离。可在隔离期间,核酸检测却为阴性。

截取自第一财经日报微博

除了他们,北京、深圳、湖南、云南、重庆等各地都有人一觉醒来,自己的健康码就都变成了红码。他们在最近14天内,都没出过远门,但他们有一个共同的身份:河南村镇银行储户。

赋予他们红码的不是他们所居住的城市,而是来自遥远的河南。我们都知道,根据疫情防控要求,红码人员无法乘坐公共交通,不能进入公共场所,也不能与外人接触。如果我们被赋予了红码,基本上就是寸步难行。

为什么河南要对远在北京、深圳、湖南、云南以及山东等各地的村镇银行储户赋予红码?他们要做什么?队长相信,这已经不言而喻。

河南村镇银行事件已经发生了许久,后台一直有读者,也有受害者让队长写一写。今天,队长就来跟大家谈谈,为什么储户放在银行里的钱会取不出来?是谁掏空了河南村镇银行?

目前,存款无法取出的河南村镇银行一共有四家,分别是禹州新民生村镇银行、柘城黄淮村镇银行、上蔡惠民村镇银行和开封新东方村镇银行。此外,在安徽的固镇新淮河村镇银行和黄山黟县新淮河村镇银行都停止了线上取款服务。

河南村镇银行成为银行理财爆雷的重灾区。

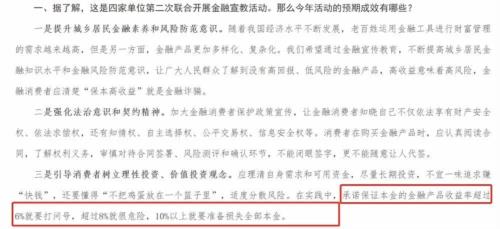

银保监会主席郭树清说过:“在实践中,承诺保证本金的金融产品收益率超过6%就要打问号,超过8%就很危险,10%以上就要准备损失全部本金。”

可是,河南村镇银行的理财产品收益率大多在4%-5%之间。要是按照这个标准,郭树清本人就要上当被骗。

资本家已经不讲武德了。你以为你躲过了P2P,把钱存在银行里,买一个低收益率的银行理财,总是稳稳当当的?可谁能想到,老鼠钻进了银行里,直接偷本金了,300亿存款不翼而飞,无数储户一辈子的积蓄就这么拿不出来了。

为什么河南村镇银行会走到这一步?队长给大家慢慢来讲清楚,尽量让每一个读者都能看清事件的来龙去脉。

首先,我们看股权。在大多数国人心里,银行基本上都有国有,但涉案的4家河南村镇银行并非如此,而是民营资本占据大多数股权。

我们就拿禹州新民生村镇银行来举例。它的第一大股东是许昌农商行,持股20.5%,剩余79.5%的股权全部掌握在民营资本手里。而许昌农商行一共有76个股东,其中25个是失信被执行人,最大股权持有者也就4.54%,民营资本占据绝对控制权。

大家不要以为股东多,股权就分散,其中隐藏着大量的影子股东。据凤凰网财经分析,约有75%的股权是代持,实际控制人是隐藏在背后的河南新财富集团。

大家再看上面这张图,理财爆雷的村镇银行全部都跟许昌农商行有着紧密的股权联系。

许昌农商行持有拓城黄淮村镇银行51%控股权,持有上蔡惠民村镇银行51%控股权,持有安徽固镇新淮河村镇银行40%股权,持有安徽黟县新淮河村镇银行40%股权以及禹州新民生村镇银行20.5%股权。

通过这套股权结构,我们就能看到,河南新财富集团用影子股东代持股权的形式,渗透并控制了许昌农商行。再通过许昌农商行,向下渗透控制和参股上述5家村镇银行。

但同样的套路并不限于上述5家村镇银行,据网易财经分析,河南新财富集团渗透和参股的银行多达13家。

可当队长去查询河南新财富集团时,只有两条令人心寒的消息:一是,河南新财富集团已经于2月10日注销;二是,河南新财富集团董事长兼实控人吕奕已经出逃美国,正在全球通缉中。

由于中美之间没有签订引渡协议,要把吕奕抓回来,是相当困难的。从过往经验来看,公安部门对这类逃美罪犯主要采取“劝返”措施。

从股权结构中,我们就能看到,这是无良民营资本对银行系统渗透后,直接利用银行骗取公众信任,再借助第三方财富平台,最终导致银行储户的资金被转移,被掏空,被窃取。

我们再看这些村镇银行的吸储方式。一般而言,村镇银行的业务覆盖范围也就集中于某一个乡镇,很难走到第二个乡镇。

但是,涉案的4家河南村镇银行储户遍布全国,他们是怎么做到的?这就要提及互联网金融平台。

2021年6月,国家发布通知,要求支付宝、微信以及度小满等金融平台,全面下架银行理财产品,禁止互联网金融平台销售银行理财。

为什么要禁止互联网金融平台销售银行理财?河南村镇银行给出了答案。当民营资本控制某个村镇银行时,它对资金的贪婪是没有节制的,互联网金融平台给了村镇银行全国揽储的渠道。

它的服务范围迅速放大至全国,从全国各地吸储,它提供的利率往往比五大行高一丢丢。可就这么一丢丢,就足以吸引大量储户购买这些村镇银行的理财产品。因为对储户而言,银行理财是保本保息的,是最安稳的理财方式。

可这些储户忽视了一个重大风险。村镇银行把全国的资金吸纳进来,但它的客户量非常有限。它的网点集中在村镇,手里根本没有多少优质客户。吸储是有成本的,吸储越多,就要放贷越多。当吸储能力和放贷能力不匹配时,村镇银行的烂账率就会迅速攀升。

但烂账率还不是最可怕的。最可怕的是,你一个北京人、深圳人、山东人,五湖四海的人,对河南村镇银行的业务能力一无所知。你更不知道,这些村镇银行背后受一家民营的河南新财富集团所控制。银行发行的理财产品,不是揽储,而是为河南新财富集团低成本融资。

这些村镇银行成了河南新财富集团揽储融资的工具。

受损害的许多储户的大额存单,基本上都是通过天星金融(也就是小米金融)、度小满等互联网金融平台购买的。而购买时间,大都集中于2020年,也就是在国家禁止互联网金融平台销售银行理财之前买入的。

在这里,队长就要提醒大家两点了:

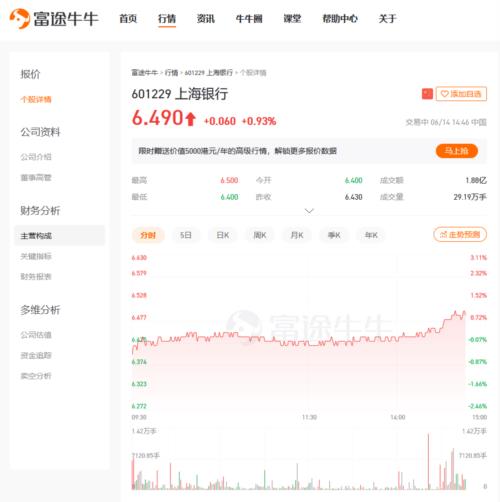

一,购买银行理财,尽量选择国有大行。除了国有五大行之外,想要4%以上的利率,还有兴业银行、广发银行、浦发银行等区域性知名银行,上海银行、北京银行、宁波银行、南京银行、江苏银行、长沙银行等上市银行,大额存单不要嫌路远,最好还是亲自去银行网点办理,就当一趟旅程就好了。

小规模的村镇银行跨区域吸储,风险极大。

除了银行理财,大型券商也有不少优质理财产品。如果是炒美股、港股以及新加坡股的话,国内排名靠前的则有龙头券商富途证券。

二,互联网平台是一个营销平台。当你在支付宝、微信以及度小满等互联网金融平台上购买理财产品时,一定要看清产品发行方,不要被稍高一丢丢的利率蒙蔽了双眼。

要知道,百度搜索上可以搜到莆田系医院,天星金融、度小满里也充斥着各路村镇银行的理财产品。平台方主要是卖流量,赚广告费,当背后的银行爆雷时,他们可不承担主要责任。

大家一定要明白,银行不是不会破产。像汕头商业银行、海南发展银行、包商银行以及河南尚村信用社,都已经历破产。这些小型银行的抗风险能力并不强,破产后也基本都是靠政府国资来接盘,对储户进行补偿。

河南村镇银行的储户也不要着急,参照包商银行、海发银行的破产模式,储户的资金损失基本都能得到国家托底。根据我国银行破产赔付规则,50万以下的存单实施全额赔付,50万以上的大额存单,超过50万的部分无法全额赔付,但也会做到大部分赔付。

如果我们希望自己的资金更安全一些,可以在多个银行,分别存入50万元的存单。这样,即便银行出险,储户也能拿到全额赔付。

红歌会网 SZHGH.COM

红歌会网 SZHGH.COM

粤公网安备44030002003979号

粤公网安备44030002003979号